(雑感)『(68)2016年の抱負』で子供に対して怒らないようにしようと目標を掲げましたが、年始より怒り続けていて反省しております。まだ2016年は10日程度しか経過しておりませんが、改めて抱負を見直し、後悔しない2016年にしたいと考えております。

(→私のプロフィール)

目次

~これまで の あらすじ~

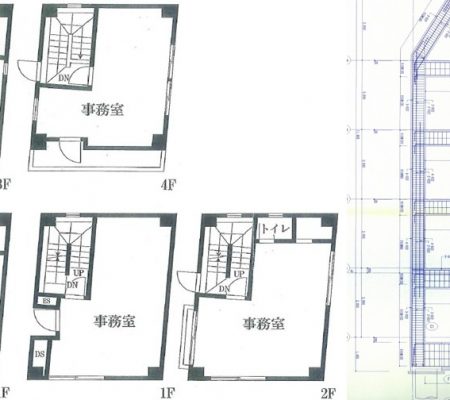

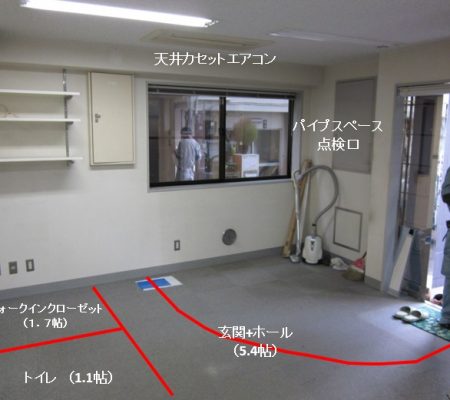

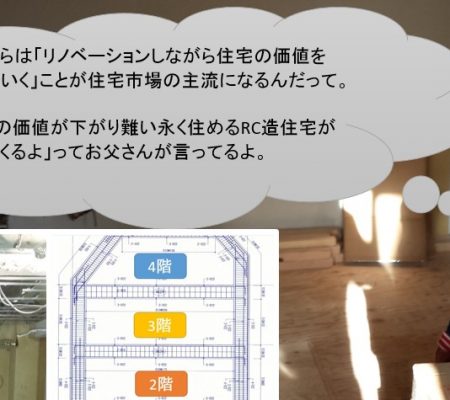

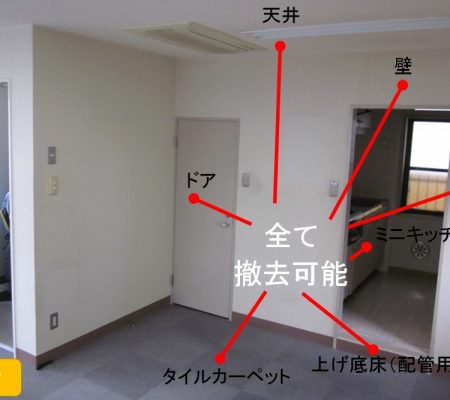

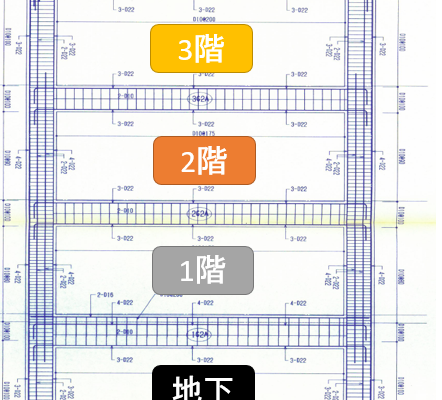

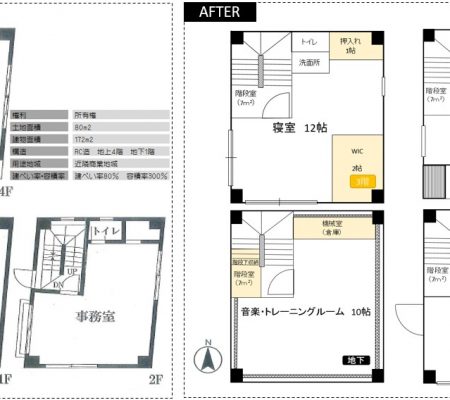

都心で4LDKを探したところ、新築マンションは高過ぎて断念。偶然みつけた地下室付4階建中古事務所ビルを購入することを決断。リフォーム会社7社へコンタクトの結果、「東京ガスリモデリング」を発注先に決定。C信託銀行と住宅ローン契約(リノベーション費用含む)を締結し中古ビルを購入し、2か月先の工事着工に向けた打ち合わせを重ねているところです。

1.都内の住宅コスト(70m2は月額家賃25万円)

都内で住宅ローンを組まれる方は、物件価格と収入や頭金の金額等の条件次第となりますが、月々の返済額が15~20万円を超えてくる方も多いかと思われます。

一方、都内の賃貸物件の価格は、オリンピックとは関係なく元々、結構高額です。

私も子供が二人(3歳と1歳)の頃は、共働きで妻の実家のサポートを得るために、都内の50m2の1LDKマンションに家族4人で住んでいました。今で言う、「近居」です。ただ、家賃は高く管理費不含で18万円でした。子供が小さい時は、家族が川の字で寝るのも楽しくて良いのですが、いつかは70m2程度のマンションに住みたいなと考えていましたものの、周辺の家賃相場は25万円というレベルで、貯金もなく手が出ませんでした。

2.賃貸VS購入

さて、私はひょんなことから中古ビルを購入してリノベーションたわけですが、そう安い買い物ではありませんでした(本日、初めて本ブログを読まれる方は『(1)自己紹介 / RC4tani』よりお読み頂ければ幸いです)。雑誌では『賃貸 VS 購入』といった特集が頻繁に組まれていますが、私は以下の考え方をして、購入の方がメリットが大きいと納得するに至りました。

3.住宅コストをランニングコストとして考える

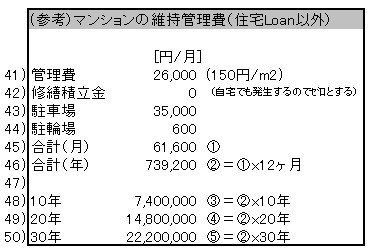

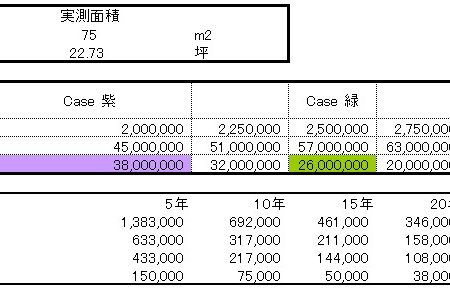

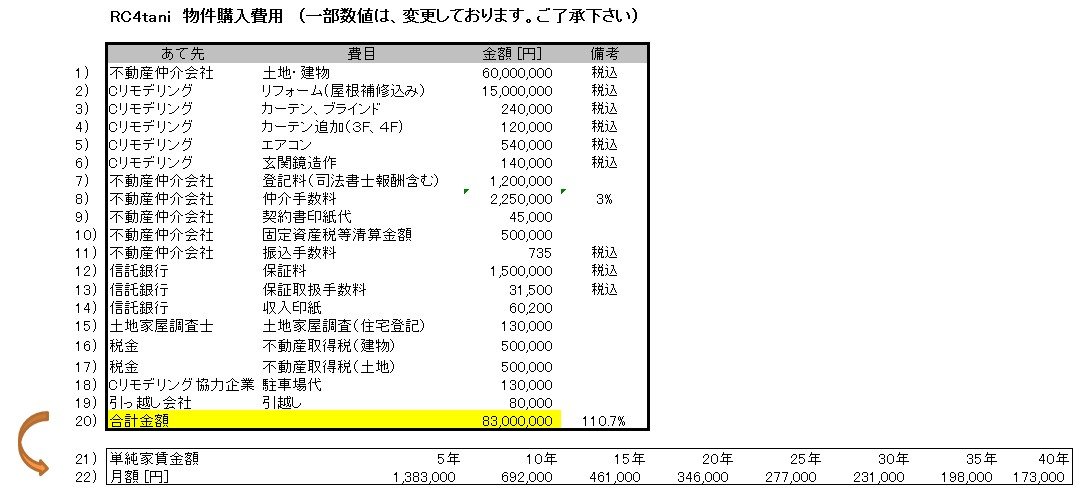

まずは次の画像を拝見下さい。昨日同様、各項目の金額は丸めたり変更しており、合計金額も四捨五入を入れています(項目には手を加えておりません!)。

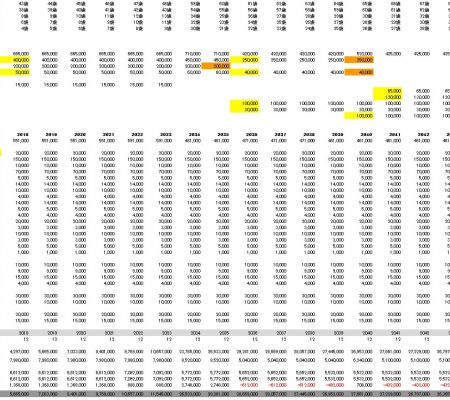

1)住宅購入費用総額の単純家賃換算

はじめに住宅購入費用総額を家賃換算します。「購入した住宅に何年住めば、近隣の賃貸物件と同じ金額水準となるか」です。上述の総額(8,300万円と仮置き)の場合は、30年住めば、月額家賃231,000円ということになります。住宅ローンを30年(毎月の返済額231,000円と想定)とした場合は、30年以上住めば購入の方がお得と言えます。

私が昔から考えていたのはこの程度のレベルでした。

2)土地代は将来戻ってくると考えて、家賃換算する

私はある時、「上述1)は一見、正しいようで実は正確ではない」と気づきました。仮に30年後に建物が老朽化し住めなくなったとしても、建物を撤去すれば、土地を売却出来ます。その後、賃貸で暮らすとします。この場合、家を購入せず生涯、賃貸で生活したケースとの違いは、土地代が残る点です!

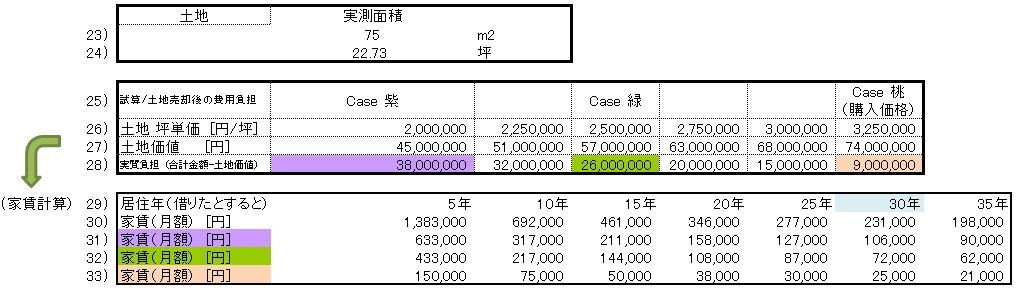

都心の土地であれば、一定のニーズがありますので、30年後もそこまで土地価格は下落しないと思われます。xx年後の土地代(坪単価)を数ケース想定して、「物件購入費用総額ー土地代金」を家賃換算したものが次の計算です。

中古不動産を購入する際、実施は土地代(消費税は発生しない)と建物代(消費税が発生する)に分けて記載されていますが、その金額比率は意図的に変更できるため、素人には本当の土地の価値を見極める力が必要です。私にはそのようなことはできないので、土地代金を数ケース作って計算しております。

さて、坪単価を幾らで設定するかですが、ここでは仮置きとして250万円/坪、つまり「Case緑」として話を進めます。

「Case緑」では、土地価格は250万円/坪です。仮に購入した物件の土地面積を75m2(22.73坪)とすると、土地価格は5,700万円となります。

30年後にこの価格で土地が売れるとした場合、この物件に30年住んだ場合の費用を家賃換算すると、「物件購入費用総額8,300万円ー30年経過時の土地売却収入5,700万円=住宅のコスト2,600万円」という計算となります。

この住宅のコスト2,600万円を30年の家賃換算すると、32)行を横に見ていき、「30年」とぶつかったところの金額、すなわち72,000円/月が家賃換算金額となるわけです。

4.ポイント/家賃換算と住宅ローン返済は別問題

あくまで上述の話は、家賃換算の話です。これとキャッシュフローは全く別問題です。つまり、30年後に土地を売却すれば毎月のローン返済金額は72,000円とはなりません(笑)。住宅ローンの返済は単純計算では231,000円/月となります。この点だけは勘違いされないようご注意下さい。

5.結論

高い買い物だなと感じつつも、私個人としては、上述の考え、すなわち、30年後に土地を売却すると、30年間、住宅に住んだ時のランニングコストは、72,000円/月ということです。(注:話を単純にするため、30年後の建物の撤去費用が不含であったり、Discounted Cash Flow(DCF)の概念は、意図的に織り込んでおりません。ご了承下さい)。

結果、『賃貸VS購入』という問いに対しては、迷わず「購入」となりました(勿論、住宅ローンが組めて、且つ、返済できるということが大前提となりますが・・・)。

明日は「マンション」と「戸建て」の違いについて考えたことを説明させて頂きます。(続く。次のページへ)

→住宅ローンで後悔している人の共通点: 人生最大の買い物 住宅購入で失敗しないための重要なメッセージがFP相談の最前線で見つかった。 FP面menが語る、現場声![]()

[amazonjs asin=”B00NVIWU8I” locale=”JP” title=”住宅ローンで後悔している人の共通点: 人生最大の買い物 住宅購入で失敗しないための重要なメッセージがFP相談の最前線で見つかった。 FP面menが語る、現場声”]

【関連記事(住宅ローン・税金関連)】

【人気の投稿(ランダム)】

。

・本ブログは中古ビルのリノベーションについて最初のページから継続しております。中古ビルとの出会いやリフォーム会社7社への相見積の話など(1)よりお読み頂ければよりお楽しみ頂けると思います。ブログ全ページのサイトマップ, カテゴリー・タグ検索もご活用下さい。